Mercado interno: crece el consumo de carne vacuna, pero con menor presupuesto de compra

Por Rosgan

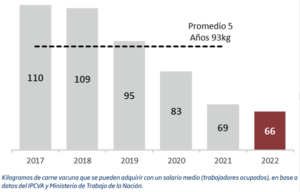

Si medimos la cantidad de kilos de carne que se puede comprar con un ingreso medio en Argentina, vemos un claro deterioro año tras año. En 2022, con datos disponibles por el Ministerio de Trabajo hasta el 3er trimestre del año, con un ingreso medio se podía comprar 66 kilos de carne vacuna al mes, un 30% menos de lo que permitía este mismo ingreso en 2019.

Este deterioro del poder de compra sin dudas es uno de los factores que genera mayor resistencia al momento de convalidar ajustes de precios.

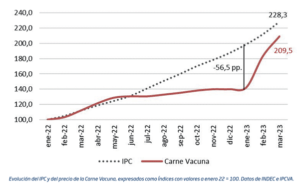

Estacionalmente los precios de la carne vacuna suelen realizar sus ajustes más significativos durante los meses de marzo/abril asociado a un mayor pulso de demanda, para luego registrar un segundo escalón hacia el último trimestre del año.

Sin embargo, el año pasado, durante todo el segundo semestre el precio de la carne vacuna fue ajustando por debajo del aumento general registrado por el resto de los bienes y servicios, llegando a acumular un retraso de más de 56 puntos porcentuales contra inflación, a inicios de este año.

Una combinación de demanda debilitada por erosión de su poder de compra y una elevada oferta de hacienda producto de la seca, genera un escenario muy poco propicio para que el precio de la carne logre acompañar el ritmo de ajuste que impone la inflación, con tasas fluctuando ya en torno al 8% mensual.

En este contexto, las estadísticas de consumo de carne vacuna muestran una asombrosa recuperación.

No obstante, al analizar estos datos es preciso tener en cuenta que los mismos surgen de un cálculo aparente, es decir, no es una variable que se mida de manera directa, sino que, por el contrario, los números de consumo de carne vacuna surgen como saldo de la producción que no es exportada. A su vez, el dato mensual es expresado en las estadísticas oficiales -con buen criterio- como promedio móvil de los últimos 12 meses, de modo tal de suavizar posibles saltos mensuales producto alteraciones puntuales de las variables que lo determinan, producción y exportación.

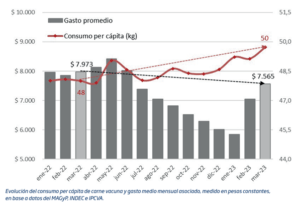

Bajo este cálculo, los datos del mes de marzo -medido siempre como promedio móvil de los últimos 12 meses- muestran un consumo per cápita acercándose nuevamente a los 50 kilos anuales, unos 2 kilos más de lo que arrojaba este mismo cálculo, un año atrás.

Sin embargo, el mayor consumo de estos últimos meses no es producto de un mayor apetito de los compradores. Por el contrario, el mercado sufre uno de los períodos de mayor agotamiento de la demanda que converge precisamente en un contexto de elevada oferta ganadera provocada por la seca. Esto es lo que explica el por qué en los últimos meses se observa una importante recuperación del consumo doméstico aparente con precios que, pese a los últimos ajustes, siguen estando retrasados.